Comment investir dans l’immobilier et maximiser le Cash-Flow (Appartement vs Immeuble)

L’immobilier ne saurait être considéré comme une fin en soi ; il constitue le levier le plus puissant pour conquérir votre souveraineté financière.

Mais attention, acquérir un bien à sa valeur de marché sans stratégie sous-jacente revient à s’exposer à une opération financièrement neutre, voire déficitaire sur le long terme.

Payer au-delà de la valeur vénale constitue, sans équivoque, une erreur de gestion.

Pour réussir une opération patrimoniale à haut rendement, il convient d’inverser le paradigme habituel. Vous n’êtes nullement contraint d’acheter, tandis que le cédant se trouve souvent dans l’impérieuse nécessité de vendre.

Cette asymétrie d’information et de contrainte temporelle vous place, en qualité d’acquéreur, en position de force.

Ce dossier vous dévoile la méthodologie précise pour transformer la pierre en véritable actif générateur de trésorerie, en s’affranchissant des idées reçues.

Les 3 Piliers Fondamentaux de l’investissement locatif rentable

Avant de parler technique, retenez bien ceci : une bonne affaire pour un investissement locatif se fait à l’achat..

1. La quête du Cash-Flow Positif

L’objectif premier doit être la génération immédiate de liquidités. Les revenus locatifs doivent excéder la totalité des charges (remboursement d’emprunt, taxe foncière, provisions diverses).

On cherche ici une véritable rentabilité locative.

Si vous êtes contraint d’injecter des fonds propres chaque mois pour équilibrer l’opération, vous réduisez votre capacité d’endettement. Ce faisant, vous entravez le développement de votre parc immobilier ou de votre future acquisition.

2. La primauté de l’emplacement sur l’émotionnel

L’écueil majeur d’un investisseur immobilier réside dans le « coup de cœur ». Un parquet ancien ou une décoration soignée ne sont que des épiphénomènes. Vous faites l’acquisition de mètres carrés et d’une localisation géographique.

Restez factuel : les éléments esthétiques ne doivent jamais occulter l’analyse financière intrinsèque du bien. Vous n’achetez pas pour y habiter mais pour générer du cashflow positif !

3. L’acquisition en deçà de la valeur de marché

C’est votre unique rempart contre les fluctuations cycliques. Acheter sous le prix du marché constitue une marge de sécurité indispensable.

Pour déterminer cette valeur avec précision, ne vous fiez pas aux prix affichés en vitrine, qui ne reflètent que les espérances des vendeurs, mais analysez les transactions réelles et similaires.

Le prix d achat se négocie. Essayez de trouver d’autres biens similaires dans le même secteur pour comparer les prix et vous faire une idée concrète de la valeur marchande.

Arbitrage Stratégique : Mono-Lot ou Immeuble de Rapport ?

Dans la conjoncture actuelle, deux approches s’opposent pour maximiser le rendement.

L’Appartement (trouver un appartement rentable, la vélocité d’exécution)

Cette typologie est idéale pour initier un parcours patrimonial. Elle permet de cibler des zones tendues où l’exploitation en courte durée ou en colocation permet de démultiplier les revenus même sur une petite surface.

Toutefois, la vigilance est de mise concernant la copropriété. Dans un immeuble collectif, vous n’êtes jamais totalement maître chez vous. Une décision d’Assemblée Générale, telle que la réfection d’une cage d’escalier ou le ravalement de façade, peut vous être imposée, grevant ainsi votre rendement prévisionnel. Il est donc important, dans ce cas, de prendre en compte l’état global du bâtiment.

L’Immeuble de Rapport (Trouver un immeuble rentable – La stratégie de volume)

Souvent considéré comme le Graal, l’acquisition d’un immeuble entier offre des avantages structurels majeurs :

- Effet de volume : L’achat de plusieurs lots simultanés permet de négocier le prix au mètre carré à la baisse, bénéficiant ainsi d’un « prix de gros ».

- Souveraineté décisionnelle : L’absence de syndic et de copropriété vous libère des lourdeurs administratives. Vous décidez seul de la nature et du timing des travaux.

Hybridation des revenus : Il devient possible de panacher les modes d’exploitation (location nue, meublée, courte durée) au sein d’une même unité foncière pour sécuriser et doper les encaissements.

Géographie du Rendement : S’excentrer pour mieux régner

Les métropoles du Top 10 français, à l’instar de Paris, ont connu une appréciation telle que le rendement locatif brut y est devenu anecdotique. Pour investir dans l immobilier et dégager un véritable excédent de trésorerie, il est judicieux de s’orienter vers les villes moyennes (bassin de 15 000 à 75 000 habitants), situées en périphérie immédiate des grands pôles économiques.

Prenons l’exemple du différentiel entre Bordeaux et Libourne. À moins d’une heure de distance, la dichotomie des prix est saisissante.

À loyer équivalent, l’acquisition d’un T2 à Libourne génère une économie de 100 000€, allégeant votre charge de crédit de plus de 600€ mensuels. C’est dans cet écart que réside la véritable performance financière.

Valider la demande locative : Le test du marché

Avant de vous engager, ne vous fiez pas aux seules statistiques. Procédez à un test empirique en publiant une annonce fictive sur un portail de référence. L’absence de sollicitations immédiates doit être interprétée comme un signal d’alarme concernant la vacance locative potentielle.

Métriques Financières, Gestion et Optimisation Fiscale

Pour transformer un simple achat immobilier en une opération patrimoniale performante, trois leviers doivent être maîtrisés avec précision : le calcul réel du rendement, le mode d’exploitation et le régime fiscal.

1. La Rentabilité : Ne vous laissez pas berner par le Brut

Trop d’investisseurs se contentent d’afficher une rentabilité brute (Loyer annuel / Prix d’achat), un indicateur de façade souvent trompeur. La seule boussole qui doit guider votre décision est la rentabilité nette de frais et charges. Les loyers perçus ne sont pas synonymes de cashflow !

Pour l’obtenir, appliquez rigoureusement la formule suivante : prenez vos loyers annuels, desquels vous soustrayez la taxe foncière, les charges de copropriété non récupérables, les frais de gestion, les assurances et une provision pour travaux. Divisez ce résultat par le coût total de l’opération (incluant frais de notaire et d’agence) et multipliez par 100. C’est ce chiffre, et lui seul, qui détermine la viabilité de votre investissement.

2. Les Modes de Gestion Locative

Le choix de gestion impacte directement votre temps et votre rendement net.

- La Gestion Directe : Elle maximise votre rentabilité immédiate en supprimant les intermédiaires, mais exige du temps et une gestion rigoureuse des impayés et des vacances locatives.

- La Gestion Déléguée (Agence) : Elle offre une tranquillité d’esprit, moyennant des honoraires (souvent autour de 7-8%) qu’il faut intégrer dans votre calcul de rentabilité nette.

- La Conciergerie (Location Courte Durée) : Si vous optez pour une stratégie à haut rendement type Airbnb, la gestion est chronophage. Déléguer à une conciergerie est souvent nécessaire, mais coûteux : comptez environ 20% des loyers en frais de gestion, auxquels s’ajoutent les frais de ménage.

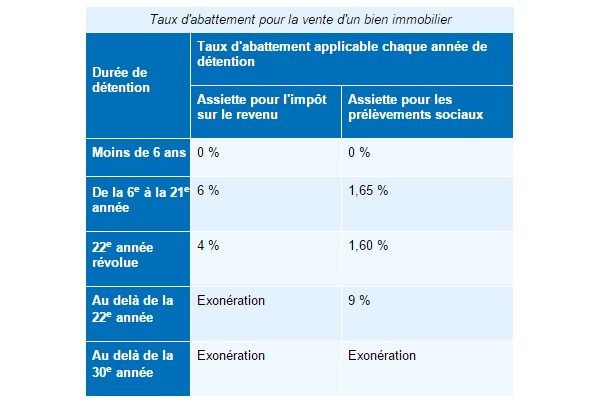

3. L’Ingénierie Fiscale : Choisir le bon Régime

La fiscalité ne doit pas être subie, mais choisie. Le bon régime peut, selon le cas, vous offrir des avantages fiscaux.

- Le LMNP (Loueur Meublé Non Professionnel) : C’est souvent la voie royale pour débuter. Louer en meublé permet de louer 20 à 30% plus cher qu’en location nue, tout en amortissant comptablement le bien pour réduire l’assiette imposable.

- La SCI (Société Civile Immobilière) : Indispensable pour les investisseurs ambitieux. En nom propre, le taux d’endettement de 35% est vite atteint. La SCI, en tant que personne morale, n’est pas soumise aux mêmes limites d’endettement, offrant un financement quasi-illimité pour développer un empire.

Mise en garde sur la défiscalisation (Pinel, etc.) : Fuyez les produits vendus uniquement pour leur « allégement fiscal ». On dit souvent que « plus c’est facile, moins c’est rentable ». Vous risquez de surpayer un bien pour une économie d’impôt qui ne compensera jamais la moins-value à la revente. Investissez pour gagner de l’argent, pas pour payer moins d’impôts.

Ingénierie Financière : Convaincre le Partenaire Bancaire

Il est fondamental de comprendre que l’établissement bancaire ne vous octroie pas de fonds pour percevoir des intérêts, mais pour acquérir ou fidéliser un client. Votre dossier doit donc être présenté sous un angle commercial irréprochable.

1. La prophylaxie des comptes bancaires

Vos relevés doivent être exempts de toute irrégularité. Les découverts sont rédhibitoires. Plus encore, l’utilisation de crédits à la consommation pour des biens dépréciables (véhicules, équipements) envoie un signal délétère sur votre gestion financière personnelle.

2. Négociation des clauses contractuelles

Au-delà du taux nominal, la véritable bataille se joue sur les conditions annexes :

- La modularité : Exigez la possibilité d’ajuster vos échéances à la hausse comme à la baisse, voire de les suspendre temporairement face aux aléas de la vie.

- La délégation d’assurance : Refusez systématiquement le contrat groupe de la banque. Opter pour une assurance externe peut diviser la prime par dix, représentant une économie substantielle de près de 8 000€ sur la durée du prêt.

- Le différé d’amortissement : Négociez une période de franchise de remboursement (notamment lors de travaux) pour percevoir des revenus locatifs avant d’amorcer l’amortissement du capital.

3. La stratégie du refus

En cas de rejet, ne quittez jamais l’agence sans une attestation écrite de refus de prêt. Ce document est le sésame juridique vous permettant de récupérer votre séquestre et de vous désengager sans pénalité si le financement s’avère impossible à obtenir.

L’Art de la Négociation et de la Sécurisation

La psychologie du vendeur

Une erreur classique consiste à dénigrer le bien pour tenter d’en faire baisser le prix. Cette approche est contre-productive, l’immobilier comportant une forte dimension affective. Au contraire, valorisez le bien et son propriétaire, puis justifiez votre offre basse par des contraintes budgétaires exogènes (limites bancaires).

Le levier du séquestre

Le séquestre, cette somme bloquée chez le notaire, n’est pas une obligation légale. Toutefois, proposer un séquestre élevé peut rassurer un vendeur pressé sur votre solvabilité et votre sérieux, vous permettant en contrepartie de négocier le prix de vente plus âprement.

L’opportunité des passoires thermiques (DPE G)

L’interdiction progressive de louer les logements énergivores crée une panique chez les propriétaires bailleurs, offrant des marges de négociation considérables (-10% à -20%). Une subtilité réglementaire mérite votre attention : l’interdiction se base sur la consommation en énergie finale, et non primaire. Il est fréquent qu’un bien classé G en énergie primaire soit en réalité classé E en énergie finale, le rendant parfaitement exploitable sans travaux majeurs.

Sécurisation Juridique et Signature Notariale

La clause résolutoire : Un bouclier indispensable

Face au risque d’impayés, la rédaction du bail est cruciale. Vous devez insérer une clause résolutoire explicite. Elle permet la résiliation de plein droit du bail deux mois après un commandement de payer resté infructueux, accélérant drastiquement les procédures d’expulsion. Sans cette précaution, vous vous exposez à des procédures judiciaires s’étalant sur plusieurs années.

L’acquisition « Acte en main »

Il existe une technique méconnue pour optimiser votre plan de financement. Optez pour l’acquisition « acte en main », technique où le vendeur règle les frais notariaux moyennant une majoration équivalente du prix de vente. Cette mécanique autorise l’inclusion des frais d’acquisition dans le financement bancaire, contournant ainsi les refus fréquents de prêt à 110%.

En appliquant ces principes avec rigueur, vous transformez une simple acquisition en une opération patrimoniale de haute précision. L’immobilier n’est pas une loterie, c’est une science où la connaissance du droit, de la fiscalité et de la psychologie humaine prévaut sur le hasard.